【聚焦】2021年全球十大涂料制造商榜单揭晓占全球市场占有率为3783%

原标题:【聚焦】2021年全球十大涂料制造商榜单揭晓,占全球市场占有率为37.83%

5月24日,中国涂料工业首家财经媒体《涂界》(Coatings Industry)发布“2021年全球十大涂料制造商排行榜(Global Paint Manufactrer Top 10)”。排行榜基于生产型企业2020财年涂料业务出售的收益的高低进行排名。这是《涂界》连续第7年发布全球十大涂料制造商排行榜。

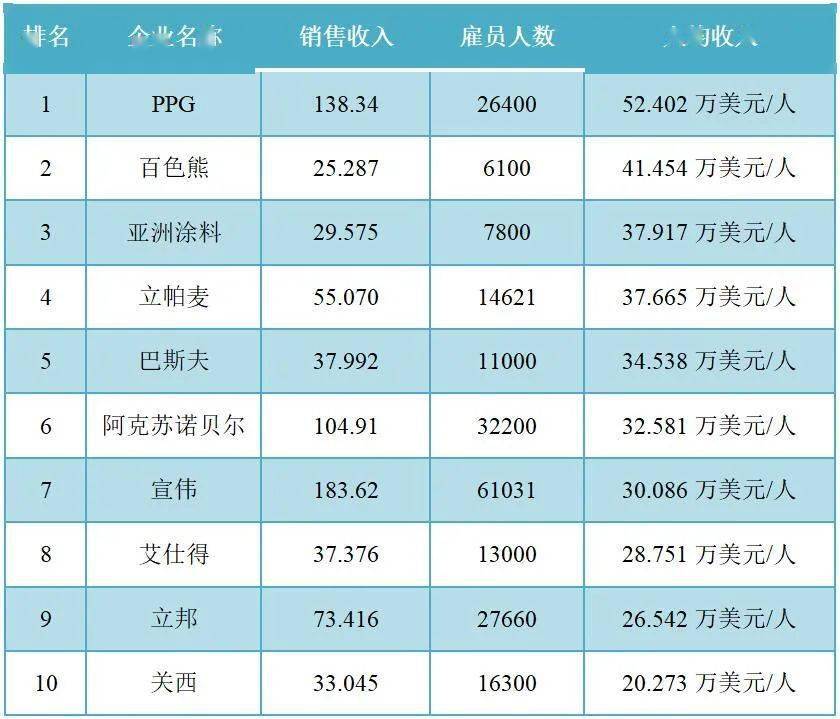

榜单显示,宣伟以183.62亿美元出售的收益位居第一,这是其连续两年蝉联该榜单榜首。PPG则以138.34亿美元出售的收益位居第二,阿克苏诺贝尔以104.91亿美元出售的收益紧随其后,立邦、立帕麦、巴斯夫、艾仕得、关西、亚洲涂料、百色熊依次位列第4-10位,其中:巴斯夫排名上升1位,艾仕得排名下滑1位;百色熊取代佐敦再次跻身榜单,以25.287亿美元出售的收益位居第10位。

去年新型冠状病毒肺炎疫情在全球持续蔓延,导致全球各地区的涂料市场受到了不同程度的影响,这中间还包括中国、美国、欧洲、日本、韩国、印度等在内的涂料主产国都受到了不同程度的冲击,尽管中国2020年规模以上涂料企业总产量逆势增长2.6%至2459.10万吨,但主要经营业务收入则同比下降2.8%至3054.34亿元,产量增长主要是由于工程建筑涂料、粉末涂料等少数细分市场的需求强劲。

虽然全球涂料市场受到疫情影响,但不同的国家和地区、不同的企业受到的影响程度并不一样,其中汽车涂料、民用航空涂料、防护涂料以及海洋涂料等细致划分领域的销量有所下滑,特别是汽车涂料和航空涂料销量下滑幅度较大,而建筑涂料受影响较小,而且多个国家和地区的建筑涂料反而出现了增长,比如中国、美国以及部分欧洲国家和地区。

从企业角度来看,PPG、阿克苏诺贝尔、巴斯夫、艾仕得、关西等巨头去年受疫情影响而导致出售的收益下降,特别是是以汽车涂料为主的巴斯夫和艾仕得下滑幅度更大;尽管受到疫情的影响,但宣伟、百色熊、立邦、亚洲涂料等巨头,以及中国的三棵树、亚士、嘉宝莉、固克等头部企业因受益于建筑涂料的良好增长,去年出售的收益却实现了逆势增长。

综合各方面的情况去看,全球涂料市场销量因受益于建筑涂料需求稳定下滑幅度较小,但产值却因附加值较高的工业涂料市场需求疲软而下滑幅度较大。根据涂界数据研究院统计的多个方面数据显示,2020年全球涂料总产量同比下降 约 3.2%至9350万吨,出售的收益约同比下降5%至1878亿美元。

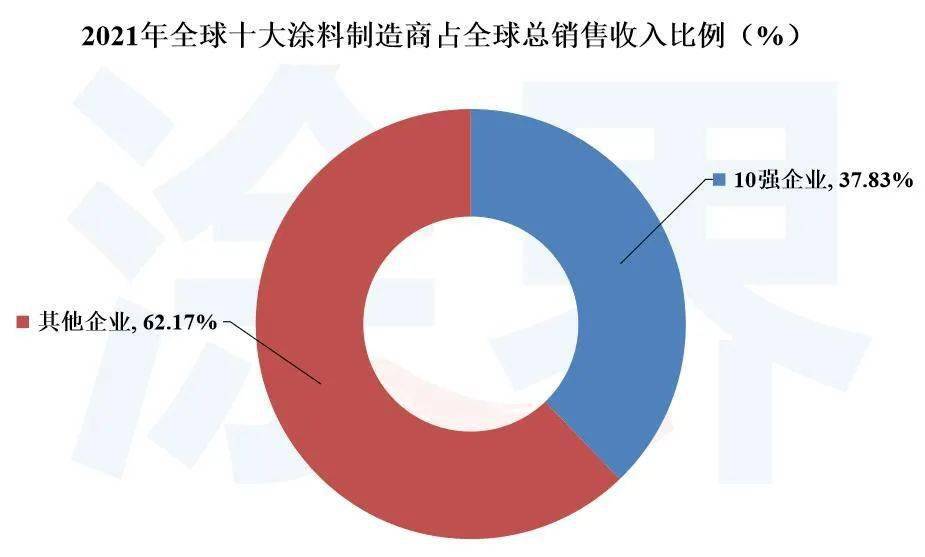

根据榜单来看,美国上榜企业5家,日本2家,荷兰、德国、印度各1家。今年全球十大涂料制造商总出售的收益为710.536亿美元,较往年新增了9.580亿美元或同比增长了1.37%,这主要是由于宣伟、PPG等企业的辅材辅料业务收入以及PPG非涂料业务(如OLED材料/密封胶等)收入今年均未剔除;占全球涂料市场总出售的收益的37.83%,同比去年增长了约2点37个百分点。

受全球疫情冲击,多家涂料企业2020年财务业绩受到了不同程度的影响。根据统计多个方面数据显示,今年榜单中只有4家企业出售的收益实现了增长,其中:百色熊收入增幅最大,同比增长高达21.62%,这是由于去年DIY涂料业务收入增长超过20%,此外还通过一项收购增加了收入;此外,立邦2020年出售的收益同比增长12.9%,主要是由于在去年全部完成了对澳洲多乐士集团、土耳其Betek集团的收购整合。

受全球疫情持续蔓延影响,PPG、阿克苏诺贝尔、立帕麦、巴斯夫、艾仕得、关西六家企业2020财年出售的收益出现了同比下滑,降幅分别为9.00%、8.00%、1.00%、18.0%、16.6%、10.4%,其中:巴斯夫和艾仕得去年出售的收益降幅最大,这主要是由于两家公司的汽车涂料出售的收益占比高,而汽车涂料受到疫情的冲击最为严重。

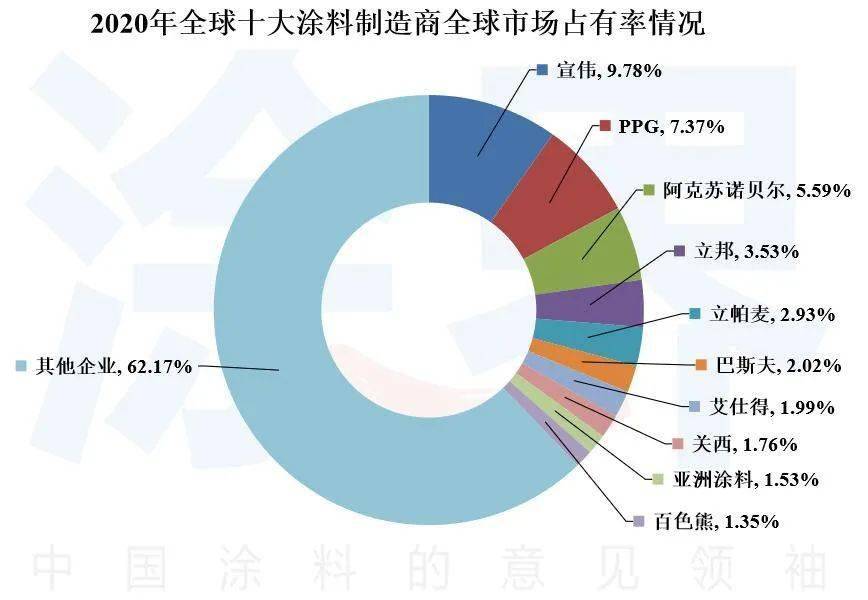

榜单显示,全球最大三家涂料公司宣伟、PPG和阿克苏诺贝尔的全球市场占有率分别为9.78%、7.37%、5.59%;三家公司总出售的收益为426.87亿美元,占到十大涂料公司出售的收益总和的60.08%,占全球市场占有率为22.73%。其中,宣伟的全球市占率从去年的7.82%上升至今年的9.78%,这主要是由于今年没有剔除宣伟的辅材辅料业务收入数据而导致该公司出售的收益大幅度增长;而阿克苏诺贝尔、PPG、巴斯夫、艾仕得等企业的全球市占率有所下滑。

从数据反映来看,全球涂料行业仍然很分散,全球十大涂料制造商2021年仅占全球市场占有率的37.83%,绝大部分市场占有率被几万家公司瓜分。“按照产业集中度的划分标准来看,前十强公司占比较小,意味着全球涂料行业仍处于竞争型阶段,市场集中度并不高,并购整合依然会成为全世界涂料行业的趋势。”涂界主编、榜单编制负责人黄长军分析表示。

根据涂界的统计多个方面数据显示,今年榜单上的7家企业的净利润实现了同比增长,仅有3家企业出现了同比下滑。其中,百色熊去年净利润增幅最大,达到了38.42%;此外,宣伟、立邦、阿克苏诺贝尔、亚洲涂料、立帕麦、关西2020财年的净利润增幅分别是31.73%、21.60%、17.00%、15.80%、14.20%、8.40%。

受疫情影响,PPG、巴斯夫、艾仕得去年净利润出现同比下滑,降幅分别为14.8%、32%、105%,其中:艾仕得和巴斯夫的净利润降幅最大,这主要是由于出售的收益去年受到疫情影响而出现大幅度地下跌所致,此外还包括了其他的影响。

从披露的财报资料来看,多家涂料企业2020年的净利润在疫情影响下仍实现逆势增长,主要是由于去年原材料价格会降低,毛利率得到提升,利润有所增加;与此同时,去年一些企业在疫情期间采取了积极有效的成本控制计划,比如裁员、降薪等。此外,部分企业的净利润增长还归于出售的收益的增长,以及收购、销售价格的提高、有利的外币折算等。

全球十大涂料制造商2020年净利润、增长率、净利润率(说明:立邦、亚洲涂料在表中的出售的收益是为整个集团;巴斯夫、百色熊2020年的净利润为估值)

从净利润来看,今年全球十大涂料制造商净利润合计为58.197亿美元,同比增长13.64%,其中:宣伟、PPG、阿克苏诺贝尔成为最赚钱的三家公司,净利润分别为20.30亿美元、10.59亿美元、7.748亿美元,而艾仕得以1.216亿美元的净利润垫底。

从净利润率来看,百色熊取代亚洲涂料首次成为赚钱能力最强的企业,净利润率达到了14.52%;亚洲涂料以14.46%的净利润率位居第二,宣伟则以11.06%的净利润率位居第三。PPG、阿克苏诺贝尔、立邦、立帕麦、关西的净利润率均高于5%,分别为7.655%、7.385%、5.715%、5.528%、5.493%;赚钱能力最差的是艾仕得,净利润率仅为3.253%。

全球十大涂料制造商2020年营收、员工数量及人均产值(说明:巴斯夫、亚洲涂料、百色熊为估算人员数量)

从人均产值来看,PPG、百色熊、亚洲涂料位居前三位,分别为52.402万美元、41.454万美元、37.917万美元;艾仕得、PPG、阿克苏诺贝尔、宣伟、立邦、关西、佐敦分别位居第4-10位。艾仕得、立邦、关西的人均创造营业收入未超过30万美元。

一个员工能为企业创造多少产值,它是衡量企业核心竞争力的重要指标,也从另一个层面反映出人才的价值和创富能力。“在当前的环境下,企业比拼的不是资源,也不再是劳动力规模与价格,而是劳动者的素质和能力。”涂界观察员李明月分析认为。

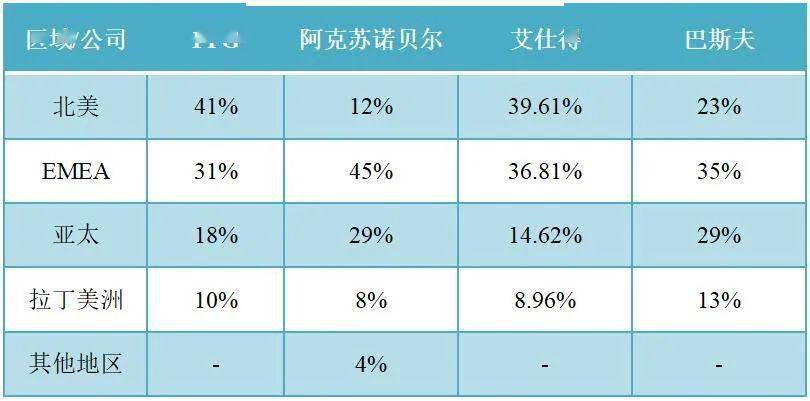

从披露的财务数据分析来看,多家涂料巨头的区域和业务较为集中,仅PPG、阿克苏诺贝尔、巴斯夫、艾仕得等企业在区域和业务分布上较为分散。从区域销售来看,PPG业务全球分布广泛,覆盖了欧洲/中东/非洲(EMEA)、北美、拉丁美洲、亚太等地区,且各地具有比较高的销售占比;阿克苏诺贝尔业务覆盖了欧洲地区、亚太地区、北美地区、拉丁美洲及别的地方,而且各地区销售占比较高,其中成熟欧洲和新兴欧洲地区出售的收益占比47%,亚太地区占比29%,北美洲占比12%。

说明:PPG工业2020年欧洲地区销售占比31%;阿克苏诺贝尔2020年成熟欧洲和新兴欧洲地区出售的收益占比45%,南美洲地区占比8%;巴斯夫2020年欧洲地区出售的收益占比35%,南美/非洲/中东地区占比13%。

此外,巴斯夫涂料业务全球分布也比较均衡,其中:欧洲地区出售的收益占比35%,南美/非洲/中东地区占比13%,亚太地区占比29%,北美地区销售占比23%。艾仕得业务全球分布也比较均衡,其中:北美地区占比39.61%,欧洲/中东/非洲地区(EMEA)占比36.81%,亚太地区占比14.62%,拉丁美洲占比8.96%。

根据披露的数据分析来看,宣伟业务大多分布在在北美地区,2020年出售的收益占比超80.50%;全球别的地方的出售的收益则为35.81亿美元,占集团出售的收益比例仅为19.50%,其中,宣伟海外业务集中在中国、澳大利亚、新西兰等。立邦涂料2020年业务集中在亚太地区,出售的收益占比87.24%,其中:中国地区占比34.32%,日本地区占比20.43%,大洋洲地区占比18.98%。

立帕麦2020财年约31%的出售的收益是通过对国外的出口和直接在国外的销售相结合而在国际市场上产生的,也就是说北美地区出售的收益占比高达69%;关西涂料约73%的业务聚集在亚太地区,特别是日本、印度和中国;亚洲涂料约88%的业务集中在印度国内市场,而国际市场业务销售占比仅为12%;百色熊业务几乎100%聚焦在北美地区。

从业务板块出售的收益占比来看,PPG大多分布在在工业涂料领域,2020年销售占比高达62%,而建筑涂料业务则占比38%;宣伟大多分布在在建筑涂料业务,占比高达60%以上;阿克苏诺贝尔2020年工业涂料、建筑涂料业务较均衡,占比分别为60%、40%;立邦2020年建筑涂料业务占比56.44%,汽车涂料业务占比15.73%;关西建筑涂料业务占比约35%,工业涂料业务占比65%;百色熊建筑涂料业务占比高达近乎100%。

从综合实力划分来看,PPG、阿克苏诺贝尔、巴斯夫、艾仕得称之为全球性涂料巨头,而宣伟、立邦、立帕麦、关西涂料、亚洲涂料、百色熊等公司由于大部分业务聚集在特定的区域市场,只能作为区域性涂料巨头存在,且多家涂料企业的业务集中在建筑涂料及关联业务(辅材辅料/涂装工具等),比如宣伟、立邦、亚洲涂料、百色熊。

新冠疫情已经持续了一年多。病亡人数持续不断的增加,数百万人失去了工作。全球仍在应对疫情造成的极端社会经济压力。不过,尽管疫情的未来发展路径仍存在巨大的不确定,但走出这场健康和经济危机的道路已经日渐清晰,2021年全球经济也将逐步得到复苏,这对全球涂料市场将起到积极作用。

随着疫苗生产和接种速度的加快,全世界疫情蔓延形势正得到一定效果控制,全世界内的经济活动正在慢慢地恢复。当地时间4月6日,国际货币基金组织(IMF)发布最新一期《世界经济展望》预测,2021年全球经济稳步的增长6%,相较1月上调了0.5个百分点,并预测2022年全球经济稳步的增长将放缓至4.4%。报告认为,全球经济增长前景仍然具有高度不确定性,将主要根据疫情发展及政策行动的效果等。

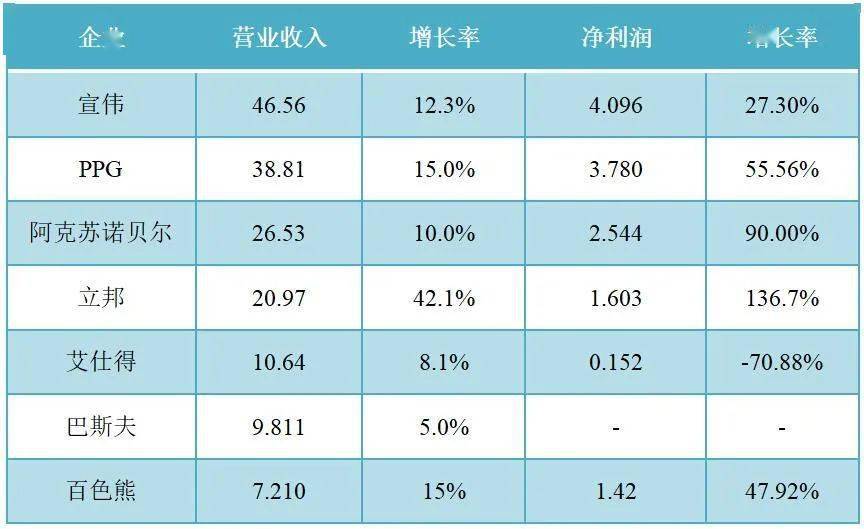

事实上,根据全球各大主流企业披露的财报来看,全球涂料市场正在恢复。根据财报显示,宣伟、PPG、阿克苏诺贝尔、立帕麦、艾仕得、巴斯夫、立邦、关西、百色熊等10大国际巨头2021年第一季度出售的收益均出现不同程度的增长,其中立邦增幅达到42.1%,PPG和百色熊增幅均为15%,而宣伟则同比增长12.3%,而且大部分企业已回归到疫情前的水平。在后疫情时代,随着全球经济得到逐步复苏,全球涂料市场需求恢复,预计2021年全球涂料产销量将同比实现增长。

2021年第一季度国际巨头出售的收益和净利润情况(说明:百色熊表中位营业利润)

虽然全球涂料市场增长前景有所改善,但仍面临巨大的不确定性,其中原材料涨价成为了全球涂料企业的最大担忧。自2021年以来,原材料价格会出现了大面积上涨态势,而且涨价维持的时间长,不同程度地影响了涂料企业的盈利能力。因此,包括涂料巨头在内的绝大部分企业均已上调产品价格或表示将提高销售价格来应对原材料价格持续上涨带来的巨大成本压力。(涂界)

说明:1、宣伟今年未剔除辅料辅料业务(腻子粉、密封剂、涂装工具等)出售的收益,使得今年集团出售的收益大幅度增长;PPG今年未剔除涂料关联业务以及部分非涂料业务(OLED材料、胶黏剂、密封剂、密封胶等);立邦剔除了精细化学品事业收入,但并没有剔除涂料周边事业(含胶黏剂业务)收入;亚洲涂料剔除了家居装修业务收入。(点击详细请看“涂界”发布的文章)

2、立邦涂料在2020年12月31日前的归属地仍为日本,但在与吴德南集团于2021年1月25日成功完成股权交易后,从而使吴德南集团成为立邦涂料的新母公司,归属地则变更为新加坡。

3、汇率:2020年12月31日银行间外汇市场人民币汇率中间价为:1美元对人民币6.5249元,1欧元对人民币8.0250元,100日元对人民币6.3236元。2021年3月31日银行间外汇市场人民币汇率中间价为:1美元对人民币6.5713元,100日元对人民币5.9554元。(由于个别企业去年出售的收益以当地货币计算会降低,但统一换算成美元后却出现了增长)

【聚焦】全球/亚太/中国涂料行业榜单集[2015-2019年]返回搜狐,查看更加多